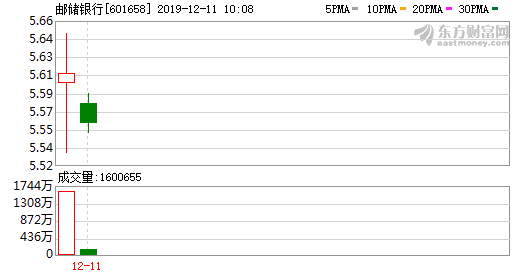

中国邮政储蓄银行A股首秀涨2%

2019年12月11日12:50 来源:中国邮政储蓄银行

邮储银行有近4万个营业网点,是全球营业网点最多的银行。早在2016年,邮储银行率先登陆港股,以576亿港元的募资额成为当年全球最大规模的IPO。从此次募资规模看,邮储银行拟发行51.7亿股,如实施“绿鞋”机制后,邮储银行将发行数量扩大至约59.48亿股,以5.5元的发行价计算,募资金额将达到327.1亿元,这将是2010年以来A股规模最大的IPO。

首日开盘,邮储银行股价高开1.82%,报5.6元每股,此后股价一度跌至全天最低的5.53元,但随即不断有大单买入护盘。邮储银行全天换手率达到54.45%,累计成交额高达90.49亿元,占整个沪市成交额的约二十分之一。

邮储银行此次上市的一大看点是,有高达68亿元的资金护航稳定股价。12月8日,邮储银行控股股东中国邮政集团公司表示,自12月10日(即上市日)起十二个月内择机增持邮储银行股份,增持金额不少于25亿元。“本次增持未设置价格区间,邮政集团将根据本行股票价格波动情况,逐步实施增持计划。”公告表示。

邮储银行还穿着“绿鞋”上市。“绿鞋”机制是可以在一定程度上实现维护发行人和投资者双方利益的市场化机制安排。在A股,之前只有工商银行(2006年)、农业银行(2010年)和光大银行(2010年)3家公司在A股IPO中设置了“绿鞋”。如果邮储银行A股上市后30天内股价跌破发行价,承销商则以不高于5.5元的发行价买入股票,最高约43亿元的资金入场以支撑股价。

此次邮储银行发行还采取了战略配售机制、设置不同锁定期、作出稳定股价承诺等多项措施,作为后市稳定股价的支撑手段。6家战略配售基金首次悉数到场并顶格申配,社保基金组合、央企基金首次齐聚,8家战略投资者合计认购股数约占“绿鞋”前本次发行规模的40%。